本文

重度心身障害者医療費助成に関する制度改正について

令和5年8月から所得制限が導入されました

令和5年8月診療分から、重度心身障害者等に関する所得制限が導入されました。

令和5年8月以降は、毎年所得を確認し、所得確認により助成対象外となった場合は、その年の8月1日から翌年7月31日までの医療費助成が受けられません。

所得確認の対象者について

「重度心身障害者等の福祉医療受給資格者本人(ピンクの受給者証をお持ちの方ご本人)」及び「その配偶者又は扶養義務者※」のそれぞれの所得を確認します。

※扶養義務者…受給資格者本人からみて、父母・祖父母・子・孫にあたる方(直系血族)と兄弟姉妹

(ただし、いずれも受給資格者本人と同一住民票の方を扶養義務者とし、所得を確認します。)

所得の判定について

令和5年8月以降は、所得の判定が毎年必要となります。

「受給資格者本人」及び「配偶者・扶養義務者」の所得が以下の所得制限基準額よりも多い場合、その年の8月1日から翌年7月31日までの医療費助成は受けられません。

(ただし、「配偶者・扶養義務者」の所得が所得制限基準額と同額となる場合は、その年の8月1日から翌年7月31日までの医療費助成は受けられませんのでご注意ください。)

所得の計算方法について

所得の判定にかかる計算方法は、次のとおりです。

A 所得額-B 所得控除額 ≦ C 所得制限限度額

※A 所得額…「所得確認の対象となる所得について」

※B 所得控除額…「所得から控除可能な控除の種類について」

※C 所得制限限度額…「所得制限基準額について」をご確認ください。

所得制限基準額について

所得制限限度額は、受給資格者本人と配偶者・扶養義務者で表が分かれており、さらに扶養親族等の数に応じ金額が異なります。

(扶養親族等の数は、税法上実際に扶養している人の数です。)

| 受給資格者本人の所得制限基準額 | 受給資格者本人の給与収入額の目安 | 配偶者又は扶養義務者の所得制限基準額 | 配偶者又は扶養義務者の給与収入額の目安 | |

|---|---|---|---|---|

| 0人 | 3,661,000円 | 約5,252,000円 | 6,287,000円 | 約8,319,000円 |

| 1人 | 4,041,000円 | 約5,728,000円 | 6,536,000円 | 約8,586,000円 |

| 2人 | 4,421,000円 | 約6,204,000円 | 6,749,000円 | 約8,799,000円 |

| 3人 | 4,801,000円 | 約6,668,000円 | 6,962,000円 | 約9,012,000円 |

| 以降一人追加につき38万円加算 | 以降一人追加につき21万3千円加算 |

※収入額の目安は、給与所得者を例とした額です。

※所得制限基準額は、特別障害者手当に準拠しているため、制度改正により変更となる場合があります。

※令和7年8月1日から、特別障害者手当所得基準額の改定に伴い、受給資格者本人に対する所得制限基準額が引き上げられます。

所得制限基準額の加算について

次に該当する扶養親族及び配偶者がいる場合、所得制限基準額に次の金額が上乗せされます。

| 種類 | 受給資格者本人 | 配偶者又は扶養義務者 | 備考 |

|---|---|---|---|

| 老人扶養親族 | 10万円 | 6万円 | 配偶者又は扶養義務者の所得については、扶養親族が老人のみの場合は、1人を除いた人数が対象となる。 |

| 特定扶養親族 | 25万円 | 加算なし | 特定扶養親族(19歳以上23歳未満)または16歳以上19歳未満の控除対象扶養親族 |

| 70歳以上の同一生計配偶者 | 10万円 | 加算なし |

いつの所得で判定するのですか

- 1月~7月までの申請の場合は、前々年の所得により判定します。(例:既に受給者証を持っている場合)

- 上記以外の場合は、前年の所得により判定します。(例:新規申請の場合)

所得確認の対象となる所得について

給与所得・譲渡所得・不動産所得・雑所得(年金)等が対象となります。

※障害年金や遺族年金などの非課税所得は対象外です。

| 所得の種類 | 規定 |

|---|---|

| 総所得金額 利子所得、配当所得、不動産所得、事業所得、給与所得、譲渡所得、一時所得、雑所得 |

地方税法第32条第1項 |

| 退職所得金額 | 地方税法第32条第1項 |

| 山林所得金額 | 地方税法第32条第1項 |

| 土地等に係る事業所得等の金額 | 地方税法附則第33条の3第1項 |

| 長期譲渡所得の金額 | 地方税法附則第34条第1項 |

| 短期譲渡所得の金額 | 地方税法附則第35条第1項 |

| 先物取引に係る雑所得等の金額 | 地方税法附則第35条の4第1項 |

| 特例適用利子等の額 特例適用配当等の額 |

外国居住者等の所得に対する相互主義による所得税等の非課税等に関する法律 |

| 条約適用利子等の額 条約適用配当等の額 |

租税条約等の実施に伴う所得税法、法人税法及び地方税法の特例等に関する法律 |

所得から控除可能な控除の種類について

| 控除の種類 | 受給資格者本人 | 配偶者又は扶養義務者 |

|---|---|---|

| 雑損控除 | 相当額 | 相当額 |

| 医療費控除 | 相当額 | 相当額 |

| 社会保険料控除 | 相当額 | 一律8万円 |

| 小規模企業共済等掛金控除 | 相当額 | 相当額 |

| 配偶者特別控除 | 相当額(最高33万円) | 相当額(最高33万円) |

| 障害者控除(本人) | 控除なし | 27万円 |

|

障害者控除 (控除対象配偶者・扶養親族) |

一人につき27万円 | 一人につき27万円 |

| 特別障害者控除(本人) | 控除なし | 40万円 |

|

特別障害者控除 (控除対象配偶者・扶養親族) |

一人につき40万円 | 一人につき40万円 |

| 寡婦控除 | 27万円 | 27万円 |

| ひとり親控除 | 35万円 | 35万円 |

| 勤労学生控除 | 27万円 | 27万円 |

| 肉用牛の売却による事業所得に係る特例免除 | 当該免除に係る所得の額 | 当該免除に係る所得の額 |

※控除できるのは、課税台帳上実際に控除されたものに限ります。

なぜ制度が変わるのですか?

少子高齢化の進展や医療の高度化による医療費の増加に加え、自己負担を求める国の医療保険制度改革等の影響を受け、人口減少社会にあっても福祉医療の対象者や助成額は高止まりを続けています。そのため、本制度を将来にわたって安定的で持続可能なものとするため、平成29年2月に外部有識者等による「群馬県福祉医療制度在り方検討会」を設置し、本県の福祉医療制度の在り方について検討を行ってきました。

検討会では、現状の制度では所得に係る制限がなく、所得が高く負担能力がある者にも助成しており、高所得者ほど高額療養費が発生する際により多額の助成を受けていることから、公平性の確保や国が進める応能負担の方向性、制度の持続可能性を踏まえ所得制限を行うべき、との方向性が平成31年3月に示されました。

これを受け、県と市町村で十分に協議を行い、受給者に十分な周知期間を設けた上で所得制限を導入することとし、令和5年8月から一定の所得がある方については自己負担をお願いすることとしました。

福祉医療費助成制度以外で使用できる制度について

人工透析療法や精神通院、指定難病など、福祉医療以外で医療費の助成が受けられる場合があります。

福祉医療以外の他の公費負担医療制度については、福祉医療費助成制度(子ども、重度心身障害者、母子(父子)家庭等)と併用可能な医療費助成制度についてをご覧ください。(各制度の問い合わせについては、県の各担当課あてお問い合わせください。)

平成31年4月から入院時食事療養費標準負担額の助成対象が一部変わりました

どのように制度が変わったのですか?

重度心身障害者に該当する方の入院時食事療養費標準負担額(以下「食事療養費」といいます。)の助成対象が変わりました。

これまでは食事療養費の自己負担分を全て助成していましたが、平成31年4月から、重度心身障害者の福祉医療費受給資格者証をお持ちの方は、受診時に受給者証と合わせて「限度額適用・標準負担額減額認定証」(以下「減額認定証」といいます)を医療機関の窓口で提示した場合のみ助成対象となりました。

減額認定証をお持ちの方でも、受診時に減額認定証を提示されない場合は助成対象となりませんのでご注意ください。

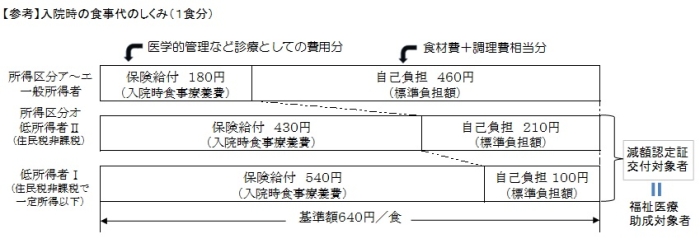

※食事療養費とは

入院時の食事代は、保険給付の部分(入院時食事療養費)と、患者が自己負担する部分(標準負担額。食材費及び調理費相当分)に分かれています。

福祉医療制度では、この自己負担部分である食事療養費も助成しています。

※減額認定証とは

主に住民税非課税世帯等の方が、加入している健康保険(国保、後期、健康保険)へ申請することにより交付されるもので、医療機関の窓口へ提示することにより、入院時に支払う食事代の自己負担分が減額されるものです。減額認定証の交付申請手続きについては、加入している健康保険へお問い合わせください。